Недавно мы рассматривали вопрос о том, что произойдёт с “INDEXO Izaugsme”, когда на рынке акций начнётся очередной кризис.

Наши выводы:

- в краткосрочной перспективе ожидается существенное снижение стоимости,

- у долгосрочных вкладчиков с временным горизонтом более 10 лет весьма хорошие перспективы.

Однако лишь половину активов пенсионного плана можно вкладывать в рынок акций. Почти все остальные активы “INDEXO Izaugsme” вкладываются в фонды облигаций инвестиционного класса.

По этой теме мы многократно получали вопрос:

Какие риски создаёт инвестирование в фонды облигаций?

Вложение INDEXO в рынок облигаций характеризует:

- инвестиционная категория (высокое качество),

- диверсификация (разделение крупного риска по множеству эмитентов).

Такой профиль придаёт портфелю значительную стабильность. В то же время портфель облигаций INDEXO тоже подвержен колебаниям — особенно в момент поднятия кредитных ставок на рынке.

Чтобы до конца «раскусить» риск, нужно углубиться в технические финансовые вопросы.

Если вы не хотите заниматься детальным анализом, предлагаем вам краткое резюме:

В краткосрочной перспективе при росте процентных ставок на рынке портфель будет терять часть своей стоимости.

В долгосрочной перспективе портфель облигаций с каждым годом будет зарабатывать всё больше из-за всё более высоких процентных доходов.

В результате в перспективе 10 и более лет растущие процентные ставки, скорее всего, окажут нейтральное или положительное влияние на доходность портфеля.

Поэтому долгосрочным вкладчикам пенсионного плана “INDEXO Izaugsme” не стоит бояться постепенного роста процентных ставок.

Понять техническое обоснование этих выводов невозможно, не имея точных ответов на следующие вопросы:

Что вообще такое облигации?

Говоря простым языком — если вам принадлежат облигации эмитента (компании, муниципалитета или государства), эмитент должен вам деньги.

Эмитент обязан выплатить долг, кроме случая, если он стал неплатёжеспособным. Поэтому облигации являются категорией активов, менее подверженной колебаниям, чем акции.

Стоимость высококачественных облигаций (инвестиционного класса) больше всего зависит от уровня кредитных ставок на рынке. То есть от того, сколько вкладчики требуют доходных процентов за предоставленный ими заём.

Что происходит при повышении кредитных ставок?

Упрощённая ситуация:

Вы покупаете 5-летние облигации, которые приносят вам, скажем, 1% годовых (то есть облигации ценой 100 с купоном 1%)

Если на рынке поднимаются процентные ставки, все вдруг начинают хотеть, чтобы облигации приносили уже 2% в год.

Поэтому те облигации, которые вы приобрели, теперь на рынке имеют меньшую стоимость (цена со 100 падает до 95,3).

Значит ли это, что вы потеряли почти 5% своих денег лишь потому, что процентные ставки на рынке поднялись на 1%?

Не совсем.

Вы можете продолжать держать облигации до конца срока погашения и получить 1% годовых, который был изначально вам обещан. В этом отношении ничего не изменилось.

Но если вы захотите продать облигации раньше времени, то сможете сделать это только по более низкой цене.

Другими словами: когда процентные ставки растут, цена продажи облигаций падает.

Что это значит для INDEXO?

Мы вкладываем в фонды облигаций, привязанные к рыночным индексам. Эти фонды имеют портфель облигаций со сравнительно постоянным средним сроком погашения и регулярно продают облигации, срок погашения которых приближается, а также докупают облигации с более длительным сроком погашения.

В период роста процентных ставок цены облигаций падают. Получается, что:

- фонд покупает облигации,

- время проходит, кредитные ставки повышаются, цена облигаций падает,

- фонд продаёт облигации по низкой цене и покупает на их место другие.

В результате в портфеле облигаций возникают потери.

И всё же растущие кредитные ставки часто являются хорошей новостью для долгосрочных вкладчиков

Как это возможно?

Новые облигации, которыми регулярно пополняется портфель, приносят более высокие проценты.

Изначально преобладает негативный, убыточный эффект. Но со временем «побеждают» повышенные процентные ставки. Выгода накапливается и превосходит негативный эффект.

Это можно рассчитать при помощи весьма простой математики облигаций. Тем, кого интересуют технические детали, предлагаем ссылку на таблицу расчётов. Ниже мы проиллюстрируем два сценария.

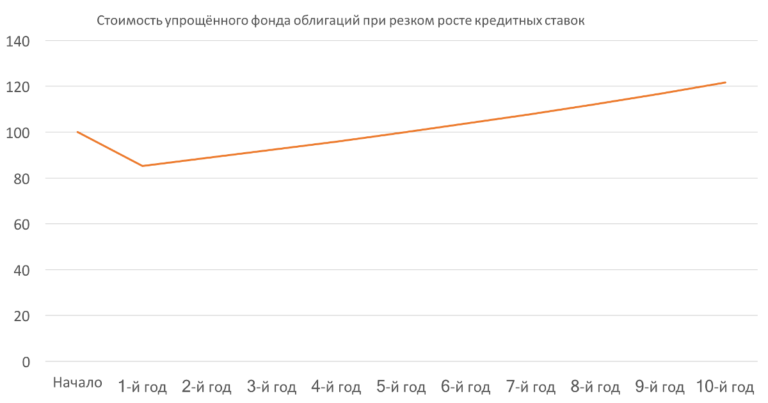

Резкий рост кредитных ставок

Рассмотрим упрощённый фонд облигаций, который имеет только одну облигацию, по профилю соответствующую портфелю INDEXO (то есть так называемая дюрация портфеля равна 6,5 годам).

Каждый год этот фонд продаёт «устаревшую» облигацию и покупает новую, имеющую идентичный профиль (только с более длительным сроком погашения).

Предположим, что вы вкладываете в этот фонд 100 евро. При этой цене облигация фонда зарабатывает вам 1% годовых.

Вдруг центральные банки резко поднимают кредитные ставки. Теперь на рынке все требуют, чтобы схожие облигации приносили 4% годовых.

Что происходит с вашим вложением?

- Сначала резкое падение стоимости (от 100 евро остаётся 82 евро).

- Затем каждый год ваше вложение зарабатывает 4%.

- За несколько лет потерянная стоимость восполняется.

- В 10-летнем разрезе средняя годовая доходность равна 2% вместо изначально ожидавшегося 1%.

То есть при этом сценарии вы оказываетесь в выигрыше, если кредитные ставки резко подскакивают.

Постепенный рост кредитных ставок

Ситуация, при которой кредитные ставки растут постепенно на протяжении многих лет, существенно отличается. Ни в один момент не наблюдается обвала стоимости, что позволяет вкладчику спать спокойно. Однако долгосрочная доходность в этом случае немного страдает.

Предположим, что вы вкладываете в наш теоретический фонд облигаций 100 евро. Затем центральные банки постепенно, шаг за шагом, на протяжении 10 лет поднимают кредитные ставки. Рост ставок ваших облигаций составляет 3% (с 1% до 4%) за 10 лет.

Что происходит с вашим вложением?

- В первые годы наблюдается небольшая потеря стоимости.

- С каждым годом ваше вложение зарабатывает всё большие проценты.

- В итоге стоимость восполняется.

- В перспективе 10 лет средняя доходность составляет 0,35% годовых вместо изначально ожидавшегося 1%.

При этом «худшем сценарии» доходность снизилась, но стоимость всё равно не потеряна.

В долгосрочной перспективе более высокие кредитные ставки = более высокие доходы

Мы рассмотрели всего лишь 10-летний период, который является минимальным сроком до пенсии, при котором мы советуем вкладывать в “INDEXO Izaugsme”.

В более длительные периоды эффект, который на наш профильный портфель облигаций оказывают растущие кредитные ставки, неизменно становится положительным.

Поэтому в долгосрочной перспективе вкладчикам нет смысла беспокоиться о том, что произойдёт с фондами облигаций при растущих кредитных ставках.

На самом деле более мудрым подходом является как раз противоположный. Нынешняя среда негативных кредитных ставок неблагоприятна для долгосрочных вкладчиков.

Если кредитные ставки будут расти и финансовый рынок нормализуется, это станет хорошей новостью для вкладчиков!

Свои размышления и вопросы оставляйте в комментариях. Чтобы получать наши публикации в будущем, нажмите «Подписаться».

Если вы хотите присоединиться к “INDEXO Izaugsme”, ознакомьтесь с условиями плана здесь и нажимайте большую кнопку «ПРИСОЕДИНИТЬСЯ» в верхнем правом углу страницы.

И напоследок — просим вас поделиться этой статьёй, используя иконки социальных сетей под ней.

tIgra

Статья интересная.