Предыдущая запись в блоге была посвящена пассивному и активному управлению средствами. На этот раз мы рассмотрим, сколько денег вам полагалось бы заработать на вложениях в рынок акций и почему эти деньги проходят мимо вас.

Другими словами, мы ответим на вопрос:

Мы уже выяснили, что отдача от вложений в рынок акций для всех участников в среднем равна рыночному индексу. Если Васе повезёт превзойти индекс, то Петя ту же сумму потеряет.

В долгосрочной перспективе рыночный индекс растёт, поскольку акции отражают вложения в тысячи предприятий, выплачивающих дивиденды и реинвестирующих прибыль в собственное развитие. Поэтому средний вкладчик в долгосрочной перспективе зарабатывает.

Самые полные исторические данные доступны о рынке акций США, поэтому мы будем использовать его как иллюстрацию.

Средняя доходность рынка акций США между 1900 и 2017 годами составила 9,5% в год (включая дивиденды и рост цен на акции). Будь у вас возможность вложить в акции США и держать их без выплат брокерам, управляющим фондами, банкам-держателям и прочих расходов, то вложенная сумма ежегодно приносила бы в среднем 9,5% дохода. Каждые восемь лет ваше вложение удваивалось бы, а за тридцать лет возросло бы в 15 раз. Замечательная долгосрочная инвестиция, не правда ли?

Увы, многочисленные расходы не позволяют вкладчику получить этот доход.

В качестве иллюстрации рассмотрим пример расходов именно 2-го пенсионного уровня:

1. Платежи управляющему средствами и банку-держателю

В Латвии некоторые пенсионные планы взимают вплоть до 2% от активов. (В случае INDEXO эти расходы составят максимум 0,75% в год.

2. Брокерские комиссии за куплю-продажу акций

Чем активнее торгует управляющий — а мы уже выяснили, что от активной торговли особого толка нет, — тем выше расходы.

Управляющий, за год на 50% поменявший содержимое портфеля, прибавляет к расходам фонда дополнительно 0,2–0,3% в год. INDEXO сократит эти расходы, вкладывая в фонды с привязкой к рыночным индексам и не занимаясь активной торговлей.

3. Выплаты другим фондам

Планы вложений 2-го пенсионного уровня нередко реинвестируют ваши деньги в другие активно управляемые фонды. Их комиссии будут опять же вычтены из ваших денег, а это ещё нескольких процентов.

Мило, не так ли — ваш управляющий фондами платит кому-то другому, чтобы тот делал его работу. Но хуже всего то, что многие управляющие латвийскими пенсионными планами инвестируют в фонды своей же группы, что позволяет брать из ваших денег двойную комиссию.*

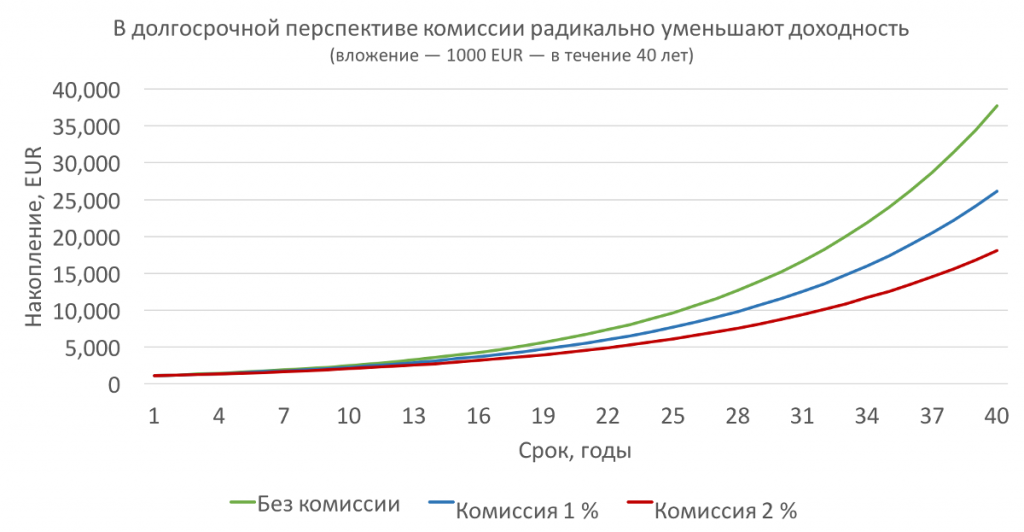

Если все эти выплаты просуммировать в долгосрочной перспективе, эффект будет ошеломительным. Будь у вас возможность вложить 1000 EUR под 9,5% годовых без комиссий, то через 40 лет накопление составило бы 37 719 EUR. При расходах в 2% накопление составило бы 18 044 EUR. Если бы расходы удалось снизить до 1%, то через 40 лет на счёте было бы 26 133 EUR.

Надо учитывать, что это номинальная прибыль. То, что вы сможете за эти деньги купить, уже зависит от уровня инфляции.

Сознавая всё вышеперечисленное, мы, INDEXO, выдвинули в качестве приоритета снижение расходов для своих клиентов. Наши комиссии будут низкими. INDEXO будет инвестировать исключительно в фонды с низкими расходами и привязкой к индексам.

Нам важно обеспечивать нашим клиентам возможность принятия решений на основе достоверной информации. Мы обещаем публиковать не только расходы на управление средствами, но и все прочие издержки, с которыми вкладчик столкнётся, сотрудничая с INDEXO — включая комиссии брокерам и другим фондам. Можете быть уверены — нигде никаких скрытых поборов.

Мы призовём всех остальных управляющих средствами 2-го пенсионного уровня поступать так же.

* Существуют особые фонды, вкладывающие деньги в частные предприятия, а также в недвижимость — это может оправдать несколько повышенные комиссионные сборы.

На этом примере мы рассмотрели только рынок акций. Необходимо учитывать, что лишь 50% планов вложений 2-го пенсионного уровня могут инвестировать в рынок акций. Но рынок долговых ценных бумаг действует по схожему принципу, хотя его долгосрочная доходность ниже. Чем выше комиссии, тем ниже долгосрочная доходность.

Свои размышления и вопросы пишите в комментариях. Для получения наших будущих публикаций нажмите «Подписаться».

И, наконец, просим вас делиться этой статьёй!