Tradicionālie līdzekļu pārvaldītāji – tostarp 2. pensiju līmeņa pārvaldītāji – paļaujas uz faktu, ka cilvēki nesaprot finanšu lietas.

Viņi jums stāstīs, ka ir gudrākie finansisti pasaulē un pazīst finanšu tirgu kā savu kabatu. Tad viņi jums rādīs grafikus, kuros redzams, kā viņi apsteiguši konkurentus pēdējo 3 gadu vai 1 gada, vai 1 mēneša laikā.

Ja labi pameklē, izdevīgu periodu gandrīz vienmēr var atrast.

Šādi periodi, kuros viens konkrēts fonds apsteidz citus, patiešām gadās. Diemžēl statistika rāda, ka tā gandrīz vienmēr ir sagadīšanās.

Profesionālie monētu metēji

Ja miljons cilvēku mestu monētu, tīri pēc varbūtības teorijas atrastos ap tūkstoš tādu, kas uzmestu ģerboni 10 reizes pēc kārtas. Ap trīsdesmit cilvēkiem izdotos uzmest ģerboni 15 reizes pēc kārtas.

Šie cilvēki varētu kļūt par pasaulsslaveniem monētu mešanas ekspertiem. Viņi varētu pārdot grāmatas par monētas mešanas metodēm vai pat uzsākt ieguldījumu fondu, kas spekulē par monētu mešanas rezultātiem.

Vai jūs viņiem uzticētu savu naudu?

Savā ziņā arī tradicionālie līdzekļu pārvaldītāji ir profesionāli monētu metēji.

Protams, daudzi pārvaldītāji tiešām tic, ka viņiem piemīt īpašs talants. Iluzorā pārākuma jeb illusory superiority tendence ir plaši izplatīta. Tā piemīt lielākajai daļai no mums. Mēs visi esam lieliski autovadītāji, vai ne?

Neļaujiet mārketinga apmānam aizsegt neērtu, bet statistiski pamatotu faktu:

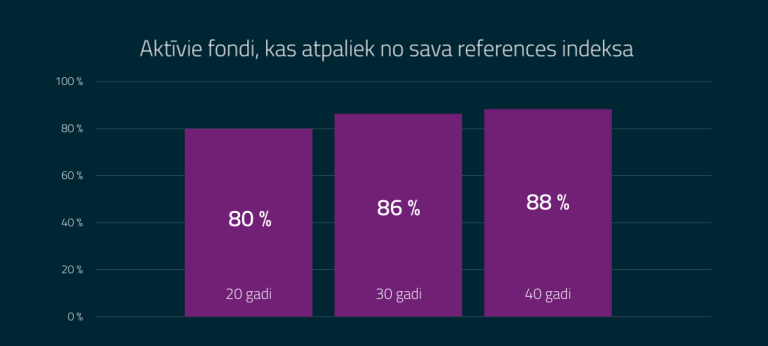

Četrdesmit gadu laikā gandrīz 90% tradicionālo līdzekļu pārvaldītāju uzrāda zemāku ienesīgumu par tirgus indeksu (vidējo tirgus rezultātu).

Datu avots: Vanguard, “The Case for Indexing” April 2012; S&P SPIVA 2012 Report; The Power of Passive Investing, Wiley, 2011; forbes.com

Šiem vājajiem rezultātiem ir vairāki iemesli. Šajā blogā mēs tos apskatīsim sīkāk. Bet, lūk, šeit ir īss ieskats:

- Mēģināt apsteigt indeksu ir t.s. nulles summas spēle. Ja kādam tas izdodas, kādam citam tieši tikpat no indeksa jāatpaliek. Tādēļ pirms komisijām vidējais tirgus dalībnieks iegūst vidējo rezultātu.

- No šī vidējā rezultāta tiek atskaitītas dārgas izmaksas (līdzekļu pārvaldītāju, banku, brokeru u.c. komisijas).

- Lai apsteigtu tirgus vidējos rezultātus, pārvaldītājiem jāizvēlas pareizais brīdis divām darbībām – kad pirkt un kad pārdot. Statistika rāda, ka šie brīži ir praktiski neparedzami.

- Tā kā rezultātus lielā mērā nosaka varbūtības princips, labi rezultāti pagātnē nenozīmē, ka arī nākotnē tie būs labi. Ja 10 reizes esi uzmetis ģerboni, tas nenozīmē, ka nākamreiz arī būs ģerbonis.

Vienus gadus priekšā izraujas vieni fondi, nākamos gadus – citi. Bet ilgtermiņā visi kopā ievērojami atpaliek no indeksa.

Neatlaidīgā salikto procentu aritmētika nozīmē – ja katru gadu nedaudz atpaliec no indeksa, ilgtermiņā nopelni daudz, daudz mazāk. Ieguldītāji, kuri uztic savu naudu tradicionālajiem līdzekļu pārvaldītājiem, ilgtermiņā parasti realizē ienesīgumu, kas ievērojami atpaliek no tirgus indeksiem.

Vai iespējams izvēlēties veiksmīgos fondus?

Protams, dažiem pārvaldītājiem izdodas konsekventi apsteigt tirgu (uzmest 10 ģerboņus pēc kārtas). Bet vai jūs būsiet gana veiksmīgs, lai atrastu šos dažus starp visiem tiem, kas sevi sauc par labākajiem?

Vai arī, ja rezultāts ir atkarīgs no pārvaldītāju prasmēm – vai jūs patiesi domājat, ka Baltijas līdzekļu pārvaldītāji ir pieredzējušākie un prasmīgākie pasaulē?

Latvijas 2. pensiju līmeņa rezultāti šādu viedokli neapstiprina. Pēdējo 10 gadu laikā vidējais pensiju plāns uzrādījis vāju rezultātu, salīdzinot ar pasaules indeksiem.

Datu avoti (2017. g. 31. marta dati): manapensija.lv (vidējais ienesīgums iegūts, sverot plānus pēc pašreizējā aktīvu apjoma); vanguard.co.uk, Bloomberg (indeksu dati); Eiropas indekss: 50% MSCI Europe, 25% Barclays Euro Government Float Adjusted Bond Index, 25% Barclays Euro Non-Government Float Adjusted Bond Index; Pasaules indekss: 50% MSCI World, 50% Barclays Global Aggregate Bond Index

Nav sakritība, ka Latvijas 2. pensiju līmenis ir ar augstākajām pārvaldīšanas izmaksām attīstītajās valstīs (2016. gadā tie bija 40 miljoni eiro).

Vai ir vērts spēlēt ruleti ar svarīgāko finanšu lēmumu jūsu dzīvē?

Jūsu līdzekļu pārvaldītājs jums par šo statistiku nestāstīs. Tā vietā jums piedāvās – ieguldiet pie mums vai uzspiediet “like” mūsu Facebook lapai, un varēsiet loterijā vinnēt telefonu vai jauku ceļojumu uz Itāliju.

INDEXO pieeja ir citāda. Mēs neapgalvojam, ka esam gudrāki nekā citi vai, ka apsteigsim tirgus vidējos rezultātus. Gandrīz nevienam tas neizdodas.

Mēs piedāvāsim jums ieguldījumu indeksu fondos, kuri nodrošina tirgus vidējo rezultātu pirms izmaksām. Un tad mēs strādāsim, lai šīs izmaksas – gan mūsu, gan starpnieku – būtu pēc iespējas zemākas.

Mēs ne centa neieguldīsim dārgos, tradicionāli pārvaldītos fondos. Mēs ne centa neieguldīsim mūsu pašu pārvaldītos fondos, kā mēdz darīt lielās bankas. Mēs publicēsim visas izmaksas, lai jūs zinātu, kas tiek atskaitīts no jūsu uzkrājuma.

Apskatiet kalkulatoru mūsu mājas lapā, lai redzētu, cik jums ilgtermiņā varētu ietaupīt tāda maza komisiju atšķirība kā 0,75 % gadā.

Tikko būsim saskaņojuši visus sava ieguldījumu plāna nosacījumus un varēsim par tiem stāstīt, tā arī darīsim. Pašreiz varam vien teikt, ka mūsu ieguldījumu plāns būs vienkāršs, caurspīdīgs un piedāvās zemākās iespējamās izmaksas.

Indeksu fondi pārņem pasauli

Lai gan indeksu fondi tirgū ir bijuši jau kopš 1974. gada, tikai pēdējā laikā sabiedrība sāk izrauties no tradicionālo līdzekļu pārvaldītāju apmāna. Šobrīd jau 35 % no ASV ieguldījumu fondu līdzekļiem ir ieguldīti tieši pasīvi pārvaldītos fondos.

Kā esot teicis Abrahams Linkolns: “Visu tautu var apmuļķot uz neilgu laiku, daļu tautas var apmuļķot uz ilgu laiku, bet visu tautu uz ilgu laiku apmuļķot nav iespējams.”

Nākamajā rakstā par dažādajām izmaksām, kuru dēļ ieguldītājam ir tik grūti saņemt saprātīgu daļu no akciju tirgus kopējā ienesīguma.

INDEXO cīnās par labāku finanšu vidi Latvijā. Piedāvājam pirmos modernos, zemu izmaksu pensiju plānus Latvijā.

Ja Tev rodas jautājumi, komentē zemāk vai raksti mums uz [email protected]!

Lai uzzinātu vairāk par INDEXO pensiju plāniem, spied šeit.

Ja raksts likās interesants un vēlies turpināt sevi izglītot finanšu jautājumos, spied šeit, lai pierakstītos jaunumiem un saņem jaunākos rakstus savā e-pastā!

Ozi

Rakstā teicāk ka neiguldīsiet sevis paŗvaldītajos fondos , kā to darabankas.

Kuri ir Jūsu pārvaldītie fondi ?

Toms no INDEXO

Pašreiz vēl nepārvaldam citus ieguldījumu fondus.

Ozi

Vai Vorens Bafets neteica pretējo par indexiem un akciju tirgu ? (Akcijas vienmēr būs pelnošakas.)

Toms no INDEXO

Nē, Vorens Bafets tieši ieteica ieguldīt indeksos:

https://www.cnbc.com/2017/05/12/warren-buffett-says-index-funds-make-the-best-retirement-sense-practically-all-the-time.html

Hermanis

Tāds nebūtisks jautājums. Ja jau citi fondi liek šīs milzu komisijas, tad viņi spēj tās pamatot. Protams, peļņa ir nenoliedzams dzinulis. Kā Jūs mani pārliecināsiet, ka Jums peļņa neinteresē? Kāpēc neinteresē? Jūs kādi altruistiski Donkihoti, vai? Vai tik tur neslēpjās kāds cits iemesls? ( jautājums tipiska Latvieša stilā :). )

Toms no INDEXO

INDEXO, protams, ir bizness, un arī mēs vēlamies nopelnīt. Mēs esam pārliecināti, ka ir iespējams izveidot veiksmīgu finanšu biznesu, kas piedāvā labu vērtību klientam. Darbības principi:

1) Zemas komisijas.

Ir iespējams būtiski samazināt komisijas 2. pensiju līmeņa tirgū un vēl joprojām veidot pelnošu biznesu. Pašreizējās komisijas ir nejēdzīgi augstas.

Turklāt uz pusi zemākas komisijas ir tikai sākums. Apjomiem būtiski pieaugot, nākotnē komisijas pakāpeniski jāsamazina vēl vairāk. Tā, lai būtu samērs starp dalībnieku ieguvumu un pārvaldītāja peļņu.

2) Caurspīdība.

Nekādas slēptās komisijas un nekādi ieguldījumi dārgos mūsu pašu fondos (paņēmiens, kuru patīk izmantot bankām, lai piepelnītos). Publicēsim visas izmaksas, kuras jāsedz dalībniekiem.

3) Konsekventa t.s. pasīvās pārvaldes ieguldījumu politika. Nekādi mēģinājumi paredzēt tirgus kustības – arī situācijās, kad ļoti gribās (statistika rāda, ka to izdarīt visticamāk neizdosies). Ieguldījums pasaules tirgos kopumā, lai ilgtermiņā dalībnieku uzkrājums augtu kopā ar pasaules ekonomikas attīstību.

Šie ir darbības principi, kurus publiski apņemamies ievērot. Ja mēs kādā brīdī no tiem novīrzītos, esmu pārliecināts, ka zaudētu mūsu klientu uzticību – jo cilvēki, kuri atsaucas mūsu kustībai, ir zinoši un seko savām finansēm. Kamēr vien pats strādāšu INDEXO, šo principu ievērošana būs mana pirmā prioritāte.

Toms Kreicbergs

IPAS “Indexo” izpilddirektors

Briedis

Problēma ar indeksiem ir prast izvēlēties pareizos indeksus. Nesen lasīju, ka ASV indeksu jau ir vairāk nekā kompāniju biržās, nemaz nerunājot par pārējo pasauli, kur korporatīvās pārvaldības trūkumu dēļ indeksi var būt daudz riskantāki nekā atsevišķas kompānijas….

Toms no INDEXO

Tirgū patiešām ir radīti daudz sarežģīti, spekulatīvi indeksu produkti, kuri patiesībā ietērpj aktīvās pārvaldes filosofiju indeksu drēbēs. INDEXO pieeja būs izmantot tikai lielos, tradicionālos plaša spektra indeksu fondus, kuri nosedz attīstīto valstu finanšu tirgu kopumā un sver vērtspapīrus pēc tirgus kapitalizācijas (nekādi šaurie vai riskanti t.s. leveraged indeksu fondi).

Paco

Otrais grafiks ir maldinošs (attēlo nepareizu proprociju), jo nesākas no nulles.

Toms no INDEXO

Paldies par komentāru! Grafiku izveidoju es, tādēļ atbildu pats.

Datu prezentācija, protams, atstāj būtisku iespaidu uz uztveri. Tādēļ grafikos cenšos atšķirības padarīt samērīgas ar reālo iespaidu/būtiskumu dzīvē (tajā pašā laikā visus skaitļus atstājot pilnīgi skaidri uzrādītus).

Piemēram, atšķirība starp vidējo ienesīgumu 3,3% (2. PL) un 5,3% (mūsu konstruētais pasaules rādītājs) 25 gadu griezumā nozīmē 2,1 reizes lielāku pieaugumu. Ja pieņemt inflāciju 2%, tad 3,3 reizes lielāku reālo pieaugumu. Grafika proporcijas ir aptuveni proporcionālas šim ilgtermiņa iespaidam uz tipisko krājēju.

Runājot un rakstot par ilgtermiņa ieguldīšanu, mums jācīnās ar to, ka bioloģiski neesam ieprogrammēti domāt 20-30 gadu griezumā un intuitīvi saprast compound interest un ģeometrisko progresiju. Tādēļ jālieto uzskates materiāli, kas gan uzrāda patiesu faktuālu informāciju, gan emocionālā līmenī cilvēkam nodod būtisku informāciju par nozīmību.

Toms Kreicbergs

INDEXO izpilddirektors