Mēs jau vairāk nekā sešus gadus esam nenogurstoši sludinājuši pasīvās līdzekļu pārvaldības priekšrocības. Mūsu klientiem nopelnītie 215 miljoni eiro dažādos pensiju 2. un 3. līmeņa plānos līdz 31. martam, kā arī manapensija.lv redzamie Latvijas pensiju plānu rezultāti ir spilgts apliecinājums tam, ka tieši ieguldījumi līdz 100% akciju indeksu fondos, un mūsu Latvijas pensiju pārvaldē ieviestā pasīvā investēšana nodrošina labākās ilgtermiņa atdeves.

Ja ar to nav gana, piedāvājam ieskatīties arī Morningstar, starptautiska neatkarīga finanšu izpētes uzņēmuma, veiktā pētījuma rezultātos par aktīvi un pasīvi pārvaldīto fondu sniegumu.

Īsumā par abu pārvaldību atšķirībām – aktīvos fondus pārvalda cilvēki, kas mēģina “izzīlēt” akcijas, kuru sniegums būs labāks par tirgus vidējo rādītāju. Savukārt pasīvie fondi iegulda tirgū kopumā un vienkārši seko kādam tirgus indeksam, piemēram, S&P 500.

Tātad Morningstar veiktā pētījuma galvenie secinājumi par aktīvo un pasīvo ieguldījumu pārvaldi:

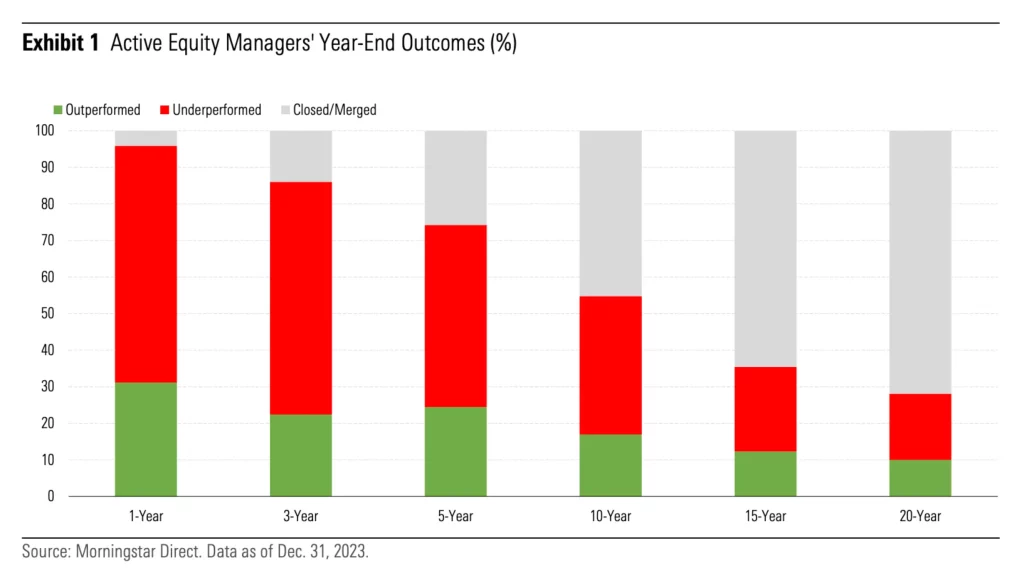

- 2023. gadā nedaudz vairāk kā 31% aktīvo pārvaldnieku Eiropā pārspēja savu atbilstošo tirgus indeksu (tas nozīmē, ka viņiem veicās labāk nekā zemu izmaksu pasīvi pārvaldīto fondu grozam ar līdzīgām akcijām);

- Tas liecina, ka gandrīz 69% aktīvo pārvaldnieku strādāja ar vājākiem rezultātiem nekā pasīvie pārvaldnieki;

- Pat 10 gadu laikā tikai 17% aktīvo fondu pārspēj savus atbilstošos tirgus indeksus. (1)

Lūk arī uzskatāms grafiks, kas attēlo aktīvo fondu pārvaldnieku rezultātus dažādos laika periodos.

Vai ir tirgi, kuros aktīvajiem pārvaldniekiem ir labākas izredzes?

Pētījums liecina, ka daži aktīvie pārvaldnieki varētu gūt labumu īpašos tirgos, kuros pasīvie ieguldījumi lielākoties koncentrējas uz dažiem lieliem uzņēmumiem vai nozarēm.

Piemēram, Morningstar atklāja, ka aktīvajiem pārvaldniekiem Indijas akciju tirgū veicās labi (65% panākumu rādītājs 1 gadā, 51% – 10 gados), jo pasīvie fondi tur, galvenokārt, investēja lielos uzņēmumos. Tas, iespējams, ļāva aktīvajiem pārvaldniekiem atrast labākas iespējas mazākos vai mazāk pazīstamos uzņēmumos.

Šeit ir vēl dažas lietas, kas jāpatur prātā, salīdzinot aktīvos un pasīvos fondus. Aktīvie fondi biežāk pārspēj pasīvos fondus:

- neefektīvos tirgos;

- periodos, kad tirgū ir liels svārstīgums.

Kopumā Morningstar pētījumā secināts, ka dažos tirgos aktīvi pārvaldītie fondi var pārspēt pasīvi pārvaldītos fondus. Tomēr jāņem vērā, ka aktīvās pārvaldības izmaksas parasti ir augstākas nekā pasīvi pārvaldītajiem fondiem.

Labākie ilgtermiņa rezultāti ir pasīvai pārvaldei jeb indeksu pieejai

Rezumējot – ļoti specifiskās situācijās un īsākos laika periodos aktīvā investēšana var attaisnoties. Tomēr jāapzinās savs uzkrājumu veidošanas mērķis un termiņš. Pensijai mēs krājam vairākas desmitgades un pensiju uzkrājums jāveido, ieguldot attīstīto valstu tirgos. Tieši pasīvā ieguldīšana nodrošina šo iespēju ar zemām izmaksām. Nav šaubu, ka pensiju uzkrājumiem pasīvā ieguldīšana ir labākā izvēle.

Latvijā to spilgti redzam. Labākie Latvijas pensiju plānu ilgtermiņa rezultāti ir tieši pasīvi pārvaldītajiem plāniem un neviens aktīvais pārvaldītājs indeksu plānus nepārspēj. Finanšu tirgū vienmēr būs svārstības, taču ilgtermiņā tieši diversificēti un tā saucamie pasīvi pārvaldītie fondi sniedz labākos rezultātus, jo tie atspoguļo pasaules ekonomikas izaugsmi. Ieguldītāji Latvijā pelna no tā, kā pakāpeniski aug, piemēram, ASV un Eirozonas ekonomikas.

Atgādinām, ka vēsturiskais ienesīgums negarantē līdzvērtīgu ienesīgumu nākotnē.

Avoti:

- Morningstar’s European Active/Passive Barometer. Mid-Year 2023 Active vs Passive Investing European Barometer Report | Morningstar

Līdzīgi raksti par šo tēmu:

DZINTARS

Vēlos saņemt informāciju par Indeksu fondiem un ieguldīšanas iespējām.

Kristaps no INDEXO

Labdien!

Mēs ieguldām indeksu fondos, kuri pēc noteiktiem kritērijiem iegulda konkrētos uzņēmumos.

Pētījumi rāda, ka indeksu fondi gadu pēc gada uzrāda labākus rezultātus par tradicionālajiem ieguldījumu fondiem.

Pasīva pārvaldīšana nepaļaujas uz pārvaldītāju gudrību, bet iegulda pasaules tirgos un uzrāda ienesīgumu, kas pirms izmaksām atbilst pasaules tirgus indeksu vidējam rezultātam.

Jūs varat redzēt Indeksu fondus kuros ieguldām –

mūsu mājaslapā – 3. pensiju līmeņa plānu atskaitēs: https://indexo.lv/rezultati-3/

mūsu mājaslapā – 2. pensiju līmeņa plānu atskaitēs: https://indexo.lv/2-pensiju-limenis/rezultati/

Ar cieņu

Kristaps no INDEXO

INETA

Tik uz priekšu ved mūsu ceļš!

Gaidam LĪGO,un Banku…